Referentenentwurf zur Neuregelung der Erbschaftsteuer veröffentlicht

22.06.2015 — Daniela Karbe-Geßler. Quelle: Verlag Dashöfer GmbH.

Hintergrund:

Am 17. Dezember 2014 hat das Bundesverfassungsgericht die Verschonungsregelungen zum Betriebsvermögen in der Erbschaftsteuer (§§ 13a und 13b und § 19 Abs. 1 des ErbStG) in Teilen für verfassungswidrig erklärt. Trotz der Verfassungswidrigkeit wurde aber die Rechtfertigung der Verschonung von Betriebsvermögen bei der Erbschaftsteuer aufgrund der (über den Erhalt von Arbeitsplätzen definierten) Gemeinwohlorientierung bestätigt. Das aktuelle Gesetz gilt zunächst bis zum 30. Juni 2016 weiter. Bis zu diesem Zeitpunkt muss der Gesetzgeber aber eine Neuregelung vorlegen.

Nach im Februar veröffentlichten Eckwerte hat das BMF nunmehr den Referentenentwurf vorgelegt.

Vorläufiger Zeitplan

Das BMF räumte zunächst den Ländern und Wirtschaftsverbänden eine Stellungnahmefrist bis zum 25. Juni 2015 ein. Nach jetzigem Stand, wurde der geplante Kabinettsbeschluss am 08.07.2015 verschoben. Ein weiterer Zeitplan ist noch nicht bekannt.

Die Neuregelungen sollen erstmals für Erwerbe anzuwenden sein, deren Erbschaft-und Schenkungsteuer nach dem Inkrafttreten des Reformgesetzes entsteht. Bis dahin bleiben für Erwerbe die aktuellen Regelungen anwendbar.

Referentenentwurf zur Neuregelung der Erbschaftsteuer Im Einzelnen:

Im Folgenden erfolgt ein Überblick über die geplanten Neuregelungen.

Festhalten an Regel- und Optionsverschonung

In § 13a ErbStG-RefE hält das BMF an der bisherigen Regelverschonung (Abschlag von 85 %) und der Optionsverschonung (Abschlag von 100 %) fest.

Hierfür sollen, wie bisher, die unentgeltlich übertragenen Unternehmen in den bekannten Haltefristen von 5 und 7 Jahren weiter geführt werden. Zudem ist vom Nachfolger jeweils die Lohnsumme von 400 % bzw. 700 % einzuhalten.

Vereinfachung bei der Lohnsummenregelung

Neu im § 13a Abs. 3 ErbStG-RefE soll geregelt werden, dass Unternehmen mit einer Lohnsumme von 0 Euro oder mit nicht mehr als 3 Beschäftigten die o. g. Lohnsumme nicht einhalten müssen. Für die sog. „Kleinstunternehmen“ soll es ausreichen, das Unternehmen entweder 5 oder 7 weiter zu führen. Zudem sollen Unternehmen mit 4 bis 10 Arbeitnehmern an Stelle einer Mindestlohnsumme von 400 % (700 % bei der Optionsverschonung) eine Mindestlohnsumme von 250 % (500 % bei der Optionsverschonung) einhalten müssen. Damit würden diese Unternehmen flexibler sein, wenn es in den Behaltensfristen zu einem Personalwechsel oder –abgang kommt.

Wegfall der Verschonung bei großen Unternehmen

Nach § 13a Abs.9 ErbStG RefE soll eine 85 %ige oder 100 %ige Verschonung von der Bemessungsgrundlage der Erbschaftsteuer nicht mehr möglich sein, wenn das übertragene begünstigte Vermögen 20 Mio. Euro pro Erwerb übersteigt. Ab diesem Wert soll ein erworbener Unternehmensanteil als „groß“ gelten.

Es handelt sich bei der vorgeschlagenen Grenze um eine Freigrenze. Liegt der Erwerb des begünstigten Unternehmensvermögen innerhalb der Freigrenze, soll der Erwerber, wie gehabt, eine 85 %- oder 100 %-Verschonung unter Einhaltung der bisherigen Behaltensfristen und Lohnsummenregelungen erhalten.

Die Freigrenze gilt für das insgesamt erworbene begünstigte Vermögen. Mehrere Erwerbe von derselben Person innerhalb von 10 Jahren sollen zusammengerechnet werden. Der Erwerber kann dadurch die Freigrenze alle 10 Jahre in Anspruch nehmen.

Das Überschreiten der Freigrenze innerhalb von 10 Jahren durch mehrere Erwerbe von derselben Person soll aber nicht nur Auswirkungen auf den letzten Erwerb haben, sondern auch rückwirkend auf die vorherigen Schenkungen. Rückwirkend sollen dann nur noch die Regelungen für sog. Großerwerbe Anwendung finden.

Der Grenzwert von 20 Mio. Euro für „große“ Unternehmen soll sich auf 40 Mio. Euro verdoppeln, wenn der Gesellschaftsvertrag oder die Satzung folgende Bestimmungen enthält, die:

- die Entnahme oder Ausschüttung des Gewinns nahezu vollständig beschränken, und

- die Verfügung über die Beteiligung an der Personengesellschaft oder den Anteil an der Kapitalgesellschaft auf Angehörige i. S. d. § 15 AO beschränken, und

- für den Fall des Ausscheidens aus der Gesellschaft eine Abfindung vorsehen, die erheblich unter gemeinem Wert der Beteiligung an der Personengesellschaft oder des Anteils an der Kapitalgesellschaft liegt.

Hinweis: Diese Voraussetzungen müssen kumulativ und 10 Jahre vor und 30 Jahre nach dem Zeitpunkt der Entstehung der Steuer, also dem Schenkungs- oder Erbfall, vorliegen. Die zahlreichen unbestimmten Rechtsbegriffe sind auch in der Begründung nicht näher ausformuliert.

Begünstigungsfähiges Vermögen

Wie bisher sollen nach § 13b Abs. 1 ErbStG-RefE Einzelunternehmen und Beteiligungen an Personengesellschaften begünstigungsfähig sein. Dazu gehören wie bisher das land- und forstwirtschaftliche Vermögen und inländisches Betriebsvermögen eines ganzen Gewerbebetriebs oder Teilbetriebs und Beteiligungen an Personengesellschaften sowie einer Beteiligung als persönlich haftender Gesellschafter an einer Kommanditgesellschaft auf Aktien (KGaA). Auch Anteile an einer Kapitalgesellschaft mit einer Mindestbeteiligung von 25 % sollen weiter darunter fallen.

Aufteilung des begünstigten Vermögens

Der Referentenentwurf lässt den bisherigen Verwaltungsvermögensbegriff entfallen und ersetzt diesen durch den Begriff des begünstigten Vermögens. Nach § 13b ErbStG-RefE soll das übertragene Unternehmensvermögen in begünstigtes und nicht begünstigtes Vermögen aufgeteilt werden.

Zum begünstigten Vermögen eines Gewerbebetriebes (Beteiligungen an Personengesellschaft) und Anteilen an Kapitalgesellschaften sollen nach § 13b Abs. 3 ErbStG-RefE alle Wirtschaftsgüter eines Unternehmens zählen, die im Erwerbszeitpunkt überwiegend einer land- und forstwirtschaftlichen, gewerblichen oder freiberuflichen Tätigkeit als Hauptzweck dienen.

Nicht dem Hauptzweck sollen die Wirtschaftsgüter dienen, die aus dem Betriebsvermögen herausgelöst werden können, ohne die eigentliche betriebliche Tätigkeit zu beeinträchtigen.

Nach der Begründung im Referentenentwurf ist der Hauptzweck tätigkeitsbezogen zu ermitteln und umfasst nur originär land- und forstwirtschaftliche, gewerbliche oder freiberufliche Tätigkeiten. Als Indiz für eine dem Hauptzweck dienenden Tätigkeit soll gelten, wenn Wirtschaftsgüter im Betrieb mehr als 50 % genutzt werden.

Hinweis: Das nicht begünstigte Vermögen soll zukünftig grundsätzlich nicht mehr verschont, sondern direkt als Bemessungsgrundlage mit Erbschaftsteuer versteuert werden.

Finanzmitteltest

Nach der Aufteilung in begünstigtes und nicht begünstigtes Vermögen soll nach dem Referentenentwurf das begünstigte Vermögen um schädliche Finanzmittel gemindert werden (§ 13b Abs. 4 ErbstG-RefE). Der bisherige Finanzmitteltest wird dafür beibehalten. In einem ersten Schritt muss die Summe von Zahlungsmitteln, Geschäftsguthaben, Geldforderungen und andere Forderungen ermittelt werden. Danach werden von den ermittelten Werten die Schulden abgezogen. Von der so erhaltenen Nettosumme können 20 % des Unternehmenswerts abgezogen werden. Die danach verbleibende Summe wird als schädliche Finanzmittel behandelt. Die Summe der schädlichen Finanzmittel wird von der im Schritt zuvor ermittelten Summe des begünstigten Vermögens abgezogen.

Junge Finanzmittel (innerhalb von 2 Jahren eingelegten und entnommene Mittel) gelten generell als schädlich.

Schuldenverrechnung

Nach dem Finanzmitteltest sollen zur folgerichtigen Umsetzung des Hauptzwecks nach § 13b Abs. 5 ErbStG-RefE die betrieblichen Schulden konsolidiert und anteilig dem begünstigten und nicht begünstigten Vermögen zugeordnet (konsolidierte Netto-Betrachtung) werden. Die Aufteilung soll nach dem Verhältnis der Werte des begünstigten Vermögens und des nicht begünstigten Vermögens zueinander erfolgen. Maßgebend für die Bewertung der Schulden sind ebenfalls die gemeinen Werte. Im Ergebnis ergibt sich dann der Nettowert des begünstigten und nicht begünstigten Vermögens.

Unschädlichkeitsgrenze beim nicht begünstigten Vermögen

Nicht begünstigtes Vermögen, was einen Anteil von 10 % des begünstigten Vermögens (Nettowert) nicht überschreitet, soll als Freibetrag wie begünstigtes Vermögen behandelt werden. Dies bedeutet, dass nicht begünstigtes Vermögen über 10 % vom begünstigten Vermögen einer definitiven Erbschaftsbesteuerung unterliegt.

Nicht begünstigtes Unternehmensvermögen, was noch nicht länger als 2 Jahre im Unternehmen vorhanden ist, darf nicht wie begünstigtes Vermögen behandelt werden.

Im Ergebnis soll dann die Quote des begünstigten Vermögens (netto) ermittelt werden. Dies soll anhand des Verhältnisses des Nettowertes des begünstigten Vermögens zum Nettowert des gesamten Betriebsvermögens (Summe der Nettowerte des begünstigten und nicht begünstigten Vermögens) erfolgen. Diese Quote soll dann auf den gemeinen Wert des übertragenen Vermögens im Erb- oder Schenkungsfall angewandt werden.

Beteiligungen an Tochtergesellschaften

Wird begünstigtes Unternehmensvermögen übertragen, in dem Anteile an Tochtergesellschaften enthalten sind, wird auch dieses Vermögen in die Aufteilung von begünstigtem und nicht begünstigtem Vermögen einbezogen. Künftig wird die Aufteilung nur noch auf der Ebene der Gesellschaft durchgeführt, deren Anteile übertragen werden, also der Obergesellschaft. Hier ist eine sog. Verbundvermögensaufstellung zu erstellen, wenn die Beteiligungen an Personen- oder Kapitalgesellschaften begünstigungsfähig wären, wenn der Erwerber sie unmittelbar halten würde. Das begünstigte und nicht begünstigte Vermögen der Tochtergesellschaft fließt hier dann konsolidiert mit ein. Maßgeblich sind die festgestellten Werte entsprechend der Beteiligungsquote.

Auf Ebene der Obergesellschaft finden dann der Finanzmitteltest, die quotale Schuldenzuordnung und die Zuordnung von 10 % des nicht begünstigten Vermögens zum begünstigten Vermögen statt.

Wahlrecht, bei fehlender Verschonung für „Großerwerbe“

Können die üblichen Verschonungsregelungen (Regel- oder Optionsverschonung) wegen des Überschreitens des Grenzwertes von 20 bzw. 40 Mio. Euro pro Erwerb von begünstigtem Vermögen nicht mehr in Anspruch genommen werden, soll der der Nachfolger ein Wahlrecht erhalten, um seine anfallende Erbschaftsteuer auf das begünstigte Vermögen ggf. zu mindern:

Bis zu einem Erwerb in Höhe von 110 Mio. Euro sollen Nachfolger entweder einen verringerten Verschonungsabschlag (anstatt 85 oder 100 %) nach einem sog. Abschmelzmodell (§ 13c ErbStG-RefE) oder eine Verschonungsbedarfsprüfung (§ 28a ErbStG-RefE) beantragen können. In beiden Fällen müssen die Behaltensfristen und Lohnsummenregelungen weiter eingehalten werden.

Abschmelzmodell nach § 13c ErbStG-RefE

Beantragt der Nachfolger das Abschmelzmodel verringert sich der Verschonungsabschlag in Höhe von 85 bzw. 100 % (je nach gewählter Variante zur Regel- oder Optionsverschonung) um einen Prozentpunkt je 1,5 Mio. Euro, die der Wert des Betriebsvermögens 20 Mio. Euro übersteigt.

Die Abschmelzung des Verschonungsabschlages erfolgt bis zu einem Wert des begünstigten Vermögens von 110 Mio. Euro.

Beträgt das übertragene begünstigte Vermögen mehr als 110 Mio. Euro besteht für den Nachfolger nur noch die Möglichkeit, einen pauschalen Verschonungsabschlag zu wählen. Dieser beträgt 25 % anstatt 85 % bei einer beantragten Regelverschonung (5 Jahre Haltefristen und Lohnsumme) oder 40 % anstatt 100 % bei beantragter Optionsverschonung (7 Jahre Haltefristen und Lohnsumme).

Verschonungsbedarfsprüfung nach § 28a ErbStG-RefE

Anstatt des Abschmelzmodells soll der Nachfolger auch eine Verschonungsbedarfsprüfung beantragen dürfen.

Die Verschonungsbedarfsprüfung, die den Forderungen des BVerfG nach einer Bedürfnisprüfung entsprechen soll, sieht vor, dass der Erwerber einen Erlass der festgesetzten Erbschaft- bzw. Schenkungsteuer beantragen kann, allerdings nur dann und soweit, er die Steuerzahlung nicht aus seinem verfügbaren Vermögen leisten kann. Der Anteil der Erbschaftsteuer, der aus verfügbaren Vermögen gezahlt werden kann, soll nicht mehr erlassen werden. Zum verfügbaren Vermögen sollen 50 % des bereits vorhandenen und mitübertragenen Privatvermögens sowie des nicht begünstigten Betriebsvermögens zählen. Auch Vermögen, das innerhalb von 10 Jahren nach Erb-/Schenkungszeitpunkt erworben wird, stellt verfügbares Vermögen dar. Rückwirkend soll somit die erlassene Steuer gemindert werden.

Unabhängig vom Erlass bzw. Teilerlass der Steuer muss der Nachfolger die Behaltensfristen und Lohnsummen je nach gewählter Option (Regel- oder Optionsverschonung) einhalten.

Muss der Erwerber verfügbare Vermögensgegenstände erst noch liquidieren, kommt eine Stundung der Steuer für sechs Monate in Betracht. Voraussetzung ist eine erhebliche Härte bei sofortiger Zahlung der Steuer.

Fazit: Es bleibt abzuwarten, ob der vorgelegte Referentenentwurf in einen Kabinettsbeschluss mündet und somit die nächste Hürde des Gesetzgebungsverfahrens überspringt. Aktuell laufen in allen Fraktionen, den Ländern, vielen Verbänden und Unternehmen die Diskussionen. Der Entwurf enthält eine Vielzahl von unbestimmten Rechtsbegriffen und unklaren Regelungen, die zu weiterer Rechtsunsicherheit führen dürften. Außerdem sind vor allem die Voraussetzungen und Fristen für die Verdoppelung des Grenzwertes zu restriktiv und praxisfern. Auch die Einbeziehung des Privatvermögens in eine beantragte Verschonungsbedarfsprüfung muss überprüft werden. Bisher stellen die vorgeschlagenen Alternativen keine praxisnahe Wahlmöglichkeit bei der Unternehmensnachfolge dar. Zudem erscheint der administratorische Aufwand sowohl für Unternehmen als auch für die Finanzverwaltung sehr hoch.

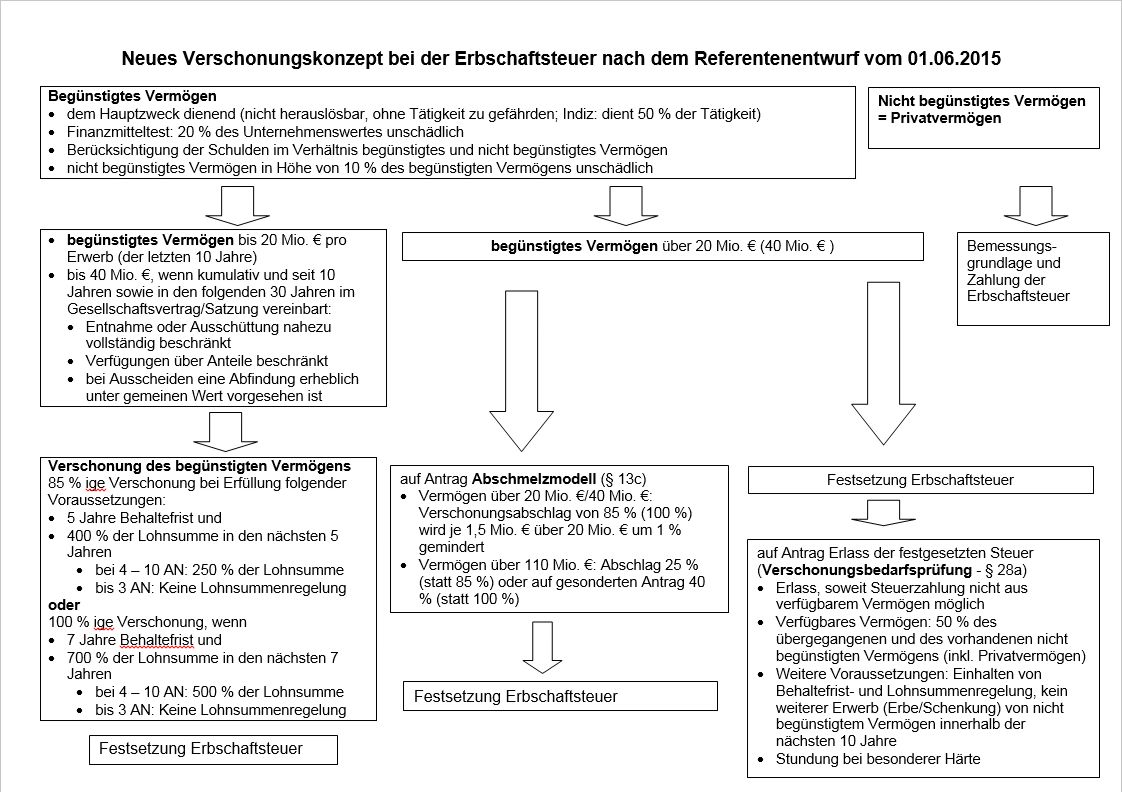

Folgende Grafik zeigt ein zusammenfassendes Schema, welches die komplexe Struktur des Verschonungskonzeptes bei der Erbschaftsteuer nach dem Referentenentwurf darstellt:

X

X